社員が金融トラブルなどに巻き込まれるケースが散見され、人事担当者の中でも危機感が高まっています。また昨今話題に上がる「個人型確定拠出年金iDeCo(イデコ)」「新NISA」「退職金制度の見直し」など、健全なキャリア形成のためにも社員の資産形成やライフプランニングに関する知識は欠かせないものとなってきています。

そこで、人事担当者の金融リテラシーを向上させることを目的に、全6回の連載を行っていきます。

今回は連載第3回目として「金融資産について知る」をテーマに、法人向け研修サービスを提供するTACで金融に関する研修を行っている福本芳朗講師に解説してもらいました。

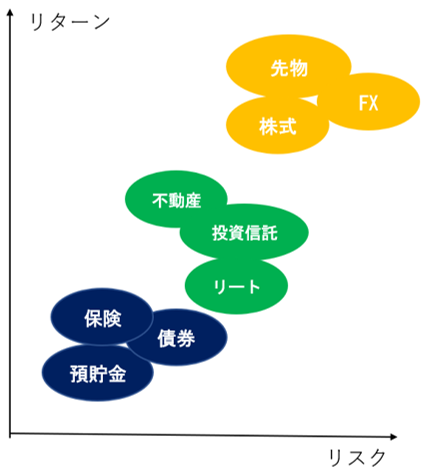

リターンとリスク

金融商品には様々な種類があります。資産運用を行う上で、それぞれの金融商品の特性やリターン・リスクについて理解しておくことが必要です。

主な金融商品とリターン・リスクの関係

リターン

金融商品から得られる収益のこと。インカムゲイン(利息や配当)とキャピタルゲイン(値上がり益)があります。

リスク

値動きの変動幅、将来の収益に対する不確実性のことを言います。

主な金融商品の種類

貯蓄型金融商品

元本が保証されていて、いつでも引き出せる預貯金などのこと。超低金利の時代だと、利息がインフレ率を下回り、実質価値は目減りしてしまいます。

銀行等の主な商品

・普通預金(総合口座)

いつでも預け入れや引き出しができる一般的な預金。

公共料金、クレジット代金等の自動振替や給与、年金等に自動受け取りの決済口座として利用できます。

・スーパー定期預金

銀行の定期預金の代表的な商品。

ゆうちょ銀行の主な商品

貯金の預入限度額は1人につき元本合計2600万円まで。

・通常貯金(総合口座)

いつでも預け入れや引き出しができる一般的な預金。決算口座として利用できます。

・定額貯金、担保定額貯金

ゆうちょ銀行の主力商品。据え置き期間6カ月経過後はいつでもペナルティなしで引き出し可能で、自動積立方式で預けることもできます。

預金保護制度

銀行、ゆうちょ銀行、信用金庫、信用組合などに預け入れた預金等は、預金保険制度により、保護の対象となります。

・決済用預金(利息の付かない普通預金など)は全額保護。

・決済用預金以外は、1金融機関ごとに預金者1人あたり元本1000万円までとその利息は保護されます。

債券

国や企業が資金を調達するために発行する借用証書の一種。国債、地方債、社債などがあります。

債券の価格は額面金額を100円と見なして表示されます。満期まで所有していると、額面金額(単価100円)で償還されます。途中で、時価で売買することもできます。定期的に一定の利息が支払われる債券もあります。

国債

・個人向け国債

購入対象を個人に限った国債で、変動金利型と固定金利型があります。

個人向け国債(2023年12月時点)

債券のリスク

債券のリスクには、価格変動リスク、流動性リスク、信用リスクなどがあります。

・価格変動リスク

市場金利の変動に伴い債券価格が変動するリスクです。市場金利が上昇すると、債券価格は下落し、利回りは上昇します。市場金利が下落すると、債券価格が上昇し、利回りは下落します。

・流動性リスク

債券の取引量が少ない場合、途中で売ろうと思ってもすぐに売れないことがあります。これを流動性リスクと言います。

・信用リスク(デフォルトリスク、債務不履行リスク)

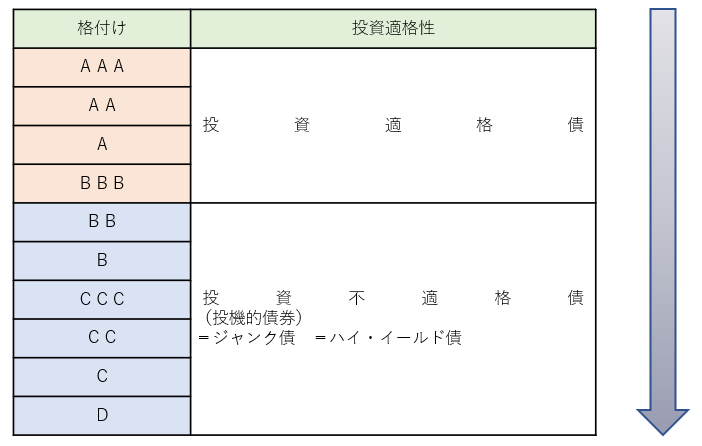

債券の元本や利息の支払いが遅延したり、一部または全部が支払われないリスクを言います。償還や利息の支払いが履行されない可能性が高まると、債券の市場価格は下落します。信用リスクの目安として格付けがあります。

格付けは専門的な第三者機関である格付け機関が評価してその度合いを記号で表します。格付けBBB以上が投資適格債とされています。

債券格付けの定義と記号(S&P社の場合)

株式

上場国内株式は証券取引所で100株単位で売買されています。株主は配当金や値上がり益(売却益)などが得られます。

株価の変動要因

・企業業績

先行きの業績が良くなると見込まれれば株価は上がり、悪化すると見込まれると株価は下がります。

・金利動向

市場金利の上昇は借入金の負担が上昇し株価の下落要因、市場金利の低下は株価の上昇要因となります。

・景気動向

株価は景気を先取りします。

・外国為替相場

一般に円安になると輸出企業の株価は上昇し、円高になると電力やガスなど輸入企業の株価が上昇します。

・日銀などの動向

日本銀行がETF(上場投資信託)やJ-REIT(上場不動産投資信託)などの買い入れを行うと、日本の株式市場に資金が供給され、株価を下支えする効果があります。また、通貨量の増加や国内金利の低下を促し、株価の上昇要因となります。

全体的な株価の動向を見る主な指標

・日経平均株価(日経225)

東京証券取引所プライム市場に上場している銘柄のうち代表的な225銘柄の株価を平均し、かつ連続性を失わせないよう株式分割等の権利落ちなどを修正した修正平均株価です。

・東証株価指数(TOPIX)

東京証券取引所に上場している銘柄を対象とし、株式数(浮動株数)でウェイトを付けた時価総額加重型の指数です。1968年の時価総額を100とし、単位はポイントで表されます。

個別銘柄の株価水準を判断する指標

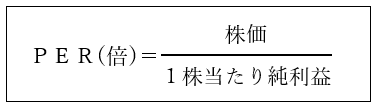

・PER(株価収益率:Price Earnings Ratio)

株価が1株当たり純利益の何倍となっているかを見る指標です。PERが低いほど、その銘柄の株価は利益水準の観点から割安と判断されます。

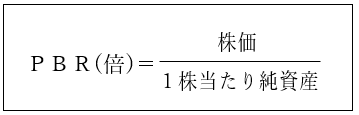

・PBR(株価純資産倍率:Price Book-Value Ratio)

株価が1株当たり純資産の何倍となっているかを見る指標です。PBRが低いほど、その銘柄の株価は資産価値の観点から割安と判断されます。

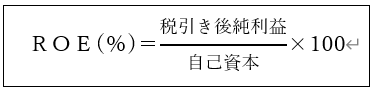

・ROE(自己資本利益率:Return on Equity)

自己資本に対する当期純利益の割合を示す指標です。会社が株主から預かったお金である自己資本(純資産)を元手に、どれだけの利益を上げたかを表します。ROEが高いほど、株主のお金を効率的に増やしている投資価値の高い銘柄といえます。

日本投資者保護基金

証券会社は日本投資者保護基金への加入が義務付けられています。証券会社の破綻等により投資家が損害を被った場合、日本投資者保護基金によって1人当たり最大1000万円まで 補償されます。

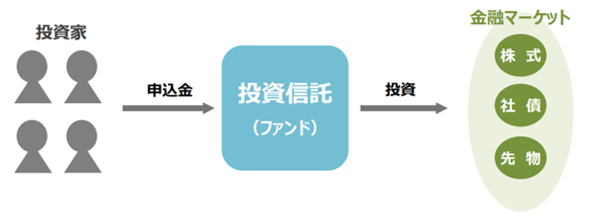

投資信託

複数の投資家から集めた資金をまとめて大きな資金にし、専門家が株式や債券などに分散投資を行って、成果を投資家に還元する金融商品です。少額でも分散投資が可能になります。

基準価格

投資信託の基準価格(1口当たりの資産価値)は1日1回計算され、投資信託の購入や換金は基準価格をもとに行います。

手数料

投資信託には主に3種類の手数料がかかります。

・購入時手数料(販売手数料):購入時に支払う手数料

・運用管理費用(信託報酬):管理業務に対する手数料。信託財産から日々差し引かれる。

・信託財産留保額:中途換金時に徴収されるコスト

手数料が高いとリターンが減ってしまいます。現在、低価格競争が激しくなっています。

投資信託の分類

・インデックスファンド

日経平均株価や米国S&P500などのインデックス(指標)に連動する運用成果をめざします。運用に手間がかからないので運用手数料(信託報酬)は低めです。

・アクティブファンド

ファンドマネジャーが銘柄を選択し、インデックスを上回る運用成果をめざします。銘柄選択のための調査コスト、売買コストなどがかかるため、運用手数料はインデックスファンドより高くなりがちです。

上場投資信託

株式と同じように証券取引所に上場されている投資信託です。

・ETF(上場投資信託)

・J-REIT(上場不動産投資信託)

非上場の投資信託は基準価格に基づいて取引されますが、上場投資信託は市場の需給関係で決まる時価で取引されます。

外貨建て金融商品

取引価格が米ドル、豪ドル、ユーロなどで表示されている金融商品です。為替差益、為替差損が発生することがあります。

金融派生商品(デリバティブ)

金融商品から派生して生まれた金融商品です。先物取引、オプション取引、スワップ取引などがあり、原資産の価格変動に対するリスクを回避したり、投機的に利益を狙う目的で利用されます。

金投資

金地金、金貨、純金積立などがあります。

リターンとリスクへの対策

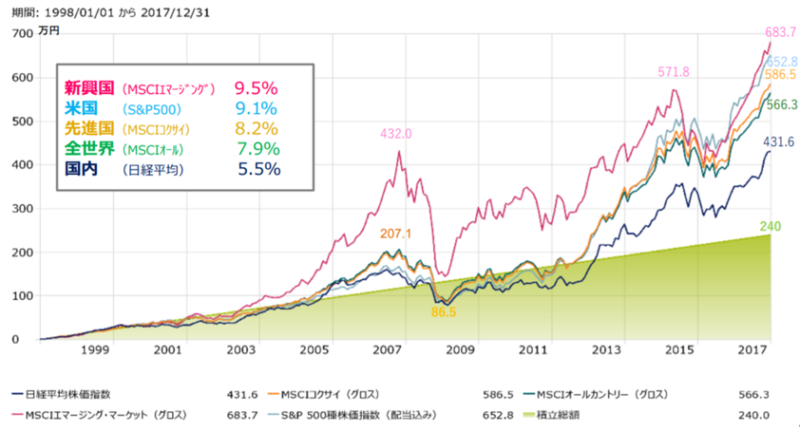

リスクを一定に抑え、安定したリターンを得る戦略として、長期・分散投資があります。

長期投資の効果

金融資産の価値は時とともに上下します。金融資産を短期で売買すると損失を被るリスクも高まりますが、20年、30年と長期にわたって保有し続けていれば、価値は右肩上がりに上昇してきました。今後もそうなるのではないか、という考え方です。

世界の主な株価指数に20年間つみたて投資をした場合

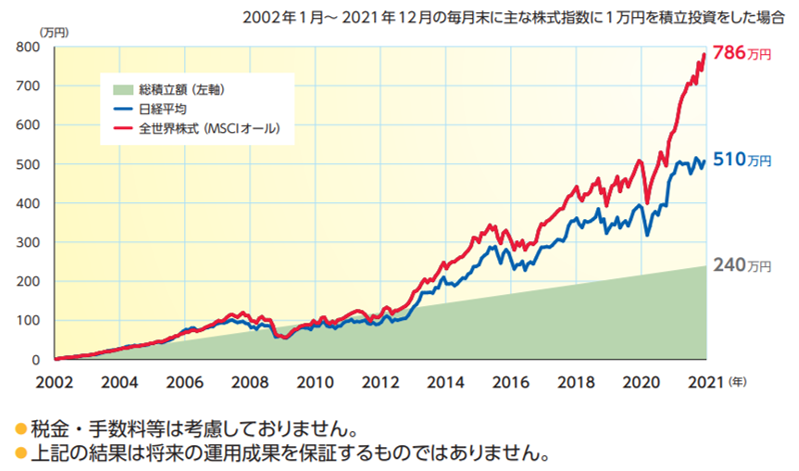

分散投資の効果

より広く多くの対象に分散投資(対象商品、対象国、投資時期を分散)した方が、安定したリターンとリスクになる、という考え方です。

日本株だけを投資対象にするより、全世界の株を対象にした方が、より広く分散投資したことになります。

長期・積立・分散 投資のシミュレーション(例)

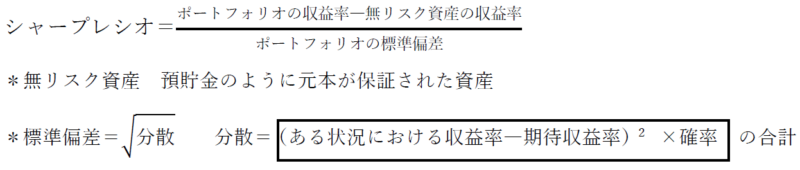

リターンとリスクの判定方法

所有する資産の組み合わせをポートフォリオと言います。ポートフォリオの期待収益率は個別の証券の期待収益率をポートフォリオの構成比で加重平均して算出します。

それぞれの投資信託の投資の効率性(リスクに対するリターンの大きさ)を測る指標にはシャープレシオなどがあります。

シャープレシオ

数値が大きいほど投資効率が良くパフォーマンスが良かったことを示します。

投資についての判断は、金融商品の特性などをよく調査し、リターンやリスクについて精査したうえで、ご自身の判断で行ってください。NISAやiDeCoなどの税制優遇措置の活用も考えましょう。